Cum și de ce ar trebui să ne asigurăm casa și bunurile

În țara cu 98% proprietari, nici 20% nu-și asigură casele împotriva cutremurelor, inundațiilor sau altor catastrofe; Care sunt pașii de urmat și la ce trebuie să fii atent atunci când vrei totuși să-ți asiguri proprietățile – sfaturile brokerilor

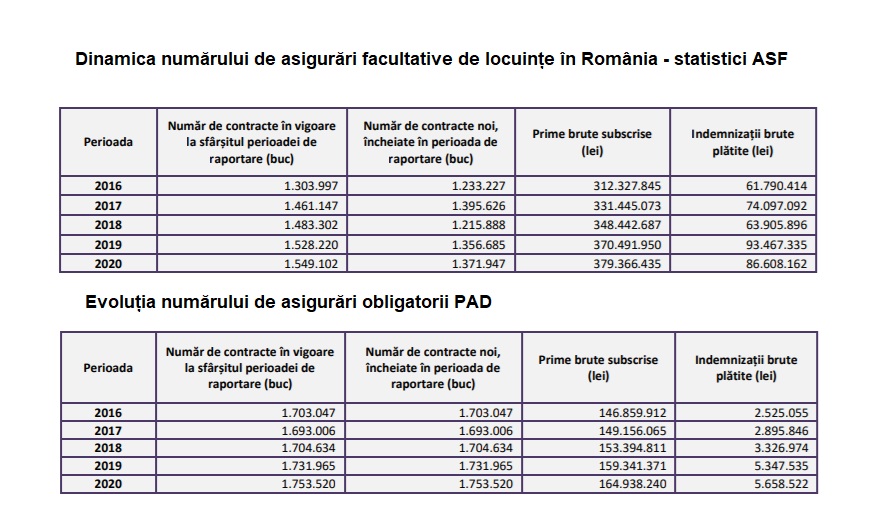

În țara în care 98% dintre posesorii de locuințe sunt proprietari, numai 19% dintre ei și-au asigurat proprietățile împotriva dezastrelor naturale. Așa arată statisticile Autorităţii de Supraveghere Financiară: în anul 2020 aproximativ 1,7 milioane de locuințe (cam 19% din total) sunt asigurate obligatoriu împotriva dezastrelor naturale.

Iar aceste cifre stau mai degrabă pe umerii acelor proprietari conștiincioși care și-au încheiat asigurări facultative și care, conform Legii 243/2013, sunt obligați să-și încheie și o asigurare obligatorie la pachet (PAD). Practic, scăzând asigurările facultative din statistica celor obligatorii avem doar puțin peste 200.000 de proprietari care și-au asigurat casele doar cu polița obligatorie, deci care respectă legea. Covârșitoarea majoritate se încadrează probabil în categoriile: „mie nu mi se poate întâmpla”, „am făcut casa cu mâna mea, rezistă la cutremur de 10 grade” sau „las că mă descurc eu dacă e să se întâmple ceva”.

Greu de spus de ce obligativitatea asigurării locuinței nu e la fel de respectată ca și aceea a asigurării mașinii. Cu casa nu circuli, nu riști să-ți confiște poliția talonul dacă te prinde. Totuși și cu o casă neasigurată riști să-ți accidentezi vecinii, de exemplu să-i inunzi sau să le dai foc la casă pentru că ți-a explodat centrala la care nu ai mai făcut revizia, pentru că n-ai avut bani sau pentru că ... las că merge și așa.

Primăriile, cele care conform legii ar trebui să-i constrângă pe cetățeni să-și asigure casele, nu par deloc cointeresate să o facă, iar toată povara convingerii proprietarilor rămâne în cele din urmă în sarcina firmelor de asigurări, cele mai interesate să facă un ban cinstit de pe urma îngrijorării unora.

De ce e totuși bine să-ți asiguri casa și bunurile și cum poți face asta? I-am luat la întrebări pe brokerii firmei Activ Asigurări - Mirela Hagiu, Florin Sava și Adina Apostol Drăguț. Acestea sunt cele mai importante lucruri pe care trebuie să le știi despre asigurările de locuințe.

De ce ar trebui să ne asigurăm casa? Pentru noi, dar și pentru alții

În fond, zone seismice avem mai degrabă în sud est, cutremurele mari din istorie le numeri pe degetele de la o mână, iar inundații și alunecări de teren au mai fost, dar de fiecare dată guvernele scot bani de la buget și ajută victimele. Cumva, oamenii capătă un ajutor, de aceea nu văd necesitatea să contribuie anual cu niște zeci-sute de lei la bunăstarea unor firme de asigurări care, iată, mai dau și faliment și te lasă cu ochii în soare (vezi recentul caz City).

„Într-adevăr, pentru daune minore se poate descurca oricine fără o asigurare, dar asigurarea locuinței nu e numai pentru riscurile catastrofice, unde poate oferi guvernul anumite ajutoare. Riscurile cu impactul cel mai mare sunt exploziile și incendiile aferente. De regulă se întâmplă de la instalațiile de gaz, unde nu se fac revizii la termene sau nu toată lumea le face, deoarece costă”, explică Florin Sava, CEO Activ Asigurări.

Explicațiile brokerilor, însă, vorbesc mai degrabă de un altruism care, în istorie, a stat la baza inventării asigurărilor. Practic nu-ți faci asigurarea doar pentru tine, ci și pentru a nu le dăuna altora.

„Alte situații neplăcute sunt provocate de țevile din imobil, care pot ceda . Și ai inundații, fie din vina vecinului sau a țevilor comune. Sunt situații deranjante și costisitoare, pe care le ții minte, mai ales dacă se întâmplă să vină de la vecinul care nu are asigurare. Dacă vecinul ar avea poliță cu răspundere civilă, suntem despăgubiți. Aceste riscuri nu sunt prinse în asigurarea obligatorie, doar în cea facultativă. Și cum nu te poți baza pe faptul că vecinul se asigură, e bine să te asiguri măcar tu”, continuă Sava.

Polița de răspundere civilă pentru „cad țurțuri” sau „atenție, câine rău”

Brokerul Mirela Hagiu aduce în discuție două situații frecvent întâlnite pentru care oamenii nici nu știu că s-ar putea asigura. Răspunderea animalelor de companie sau a lucrurilor care se pot întâmpla altora în curtea ta. De exemplu dacă ai un câine mai energic sau îți place să crești anaconda la etajul 5 poți încheia o poliță de răspundere civilă în caz că drăguțului animal de companie nu-i plac vizitatorii tăi. Hagiu spune că unii asigurători oferă această opțiune ca si clauza suplimenatara pe polița de asigurare facultativă a locuinței.

Tot o poliță de răspundere civilă se poate încheia și pentru eventualele picioare rupte ale trecătorilor pe trotuarul nedeszăpezit din fața casei tale sau pentru capetele sparte de țurțuri.

Agent, broker sau cumpăr o asigurare de pe Internet?

Sunt disponibile toate trei, dar evident că de la fiecare cumperi ceva diferit.

Agentul de asigurări îți poate vinde o asigurare la o singură companie. Dar poate vrei să vezi și ce are de oferit concurența.

Site-urile specializate, cu comparatoare de asigurări, sunt fără îndoială instrumente utile și moderne pentru oamenii familiarizați cu online-ul. În comparatoarele virtuale îți poți configura singur asigurarea, o plătești și o și primești pe email sau la ușă, cu doar câteva click-uri. Se poate cumpăra astfel un RCA, un CASCO, o asigurare de călătorie sau în general orice ai nevoie rapid și la orice oră, fără să fii legat de o persoană anume și de programul ei de lucru cu publicul.

„La o asigurare de locuință nu recomandăm totuși comparatoarele, pentru că sunt multe diferențe și multe clauze și e greu să standardizezi acest gen de asigurări. Da, PAD-ul (asigurarea obligatorie pentru locuință) poți să-l faci, e simplu, la fel și RCA-ul. Pentru restul, însă, noi recomandăm să se apeleze la un broker”, spune Florin Sava.

Brokerul pare, în această eră digitală, o meserie pe cale de dispariție. Dacă mai punem la socoteală și legenda care spune că „e un intermediar, îți ia bani mai mulți decât dacă te duci direct la firma de asigurări”, te întrebi cum de mai există?

„Brokerul nu face doar o încheiere de asigurare și atât, ci îl consiliază și asistă pe client continuu, pe toată derularea asigurării. Pentru că până la urmă asigurarea e o promisiune”, arată Sava. „Brokerul e entitate reglementată în piață, nu depinde de un asigurător. El e de partea clientului, răspunde singur pentru ce face, e autorizat de ASF și de profesionalismul lui depinde de fapt relația clientului cu asigurătorii.”

Așadar, brokerul este un soi de comparator de oferte de asigurare, uman. El îți poate oferi mai multe variante de asigurări, după ce te trage de limbă ca să vadă concret ce nevoi ai. Brokerii primesc comision de la firmele de asigurări, astfel încât indiferent de unde ai cumpăra o asigurare - de pe Internet, de la un agent sau printr-un broker - ea ar trebui în mod normal să coste la fel. Iar atunci când e mai ieftin la broker se cheamă că abilitatile specifice si cunostintele despre piata isi spun cuvantul.

La ce trebuie să fim atenți când evaluăm o ofertă de asigurare – excluderi, franșize, supraevaluarea proprietății

Ca în orice contract, și la cel de asigurare trebuie să citești cu atenție ce scrie cu litere mici de tot. În primul rând trebuie văzut ce riscuri acoperă și mai ales ce NU acoperă – adică excluderile. Nu există polițe care să acopere toate riscurile.

De exemplu asigurarea obligatorie PAD acoperă numai daunele produse de cutremurele de pământ, alunecările de teren și inundaţiile, ca fenomene naturale.

Exista 2 tipuri de polite PAD in functie de tipul de locuinta si suma asigurata:

- Locuință tip A - construcţia cu structura de rezistenţă din beton armat, metal ori lemn - pentru care suma asigurată este 20.000 EUR.

- Locuință tip B - construcţia cu pereţi exteriori din caramida nearsa (chirpici gen) - pentru care suma asigurată este 10.000 EUR.

Ce înseamnă franșiza, se poate fără ea?

Fransiza reprezintă partea din daună suportată de asigurat. De exemplu dacă ai încheiat o poliță cu franșiză deductibila de 1000 de lei, atunci când vei avea daune în valoare de 1000 de lei nu vei primi nimic de la asigurător, însă dacă dauna e mai mare de atât vei primi despăgubiri pentru ceea ce depășește această sumă.

În cazul asigurărilor facultative, pentru că ele vin obligatoriu la pachet cu asigurările obligatorii (PAD) pentru risc de cutremur, alunecare de teren sau inundații, polițele facultative se încheie cu franșiză obligatorie în valoarea poliței obligatorii.

Concret, dacă ai o asigurare obligatorie de 20.000 de euro și una facultativă de 30.000 de euro pentru aceeași casă, în caz de cutremur – cade casa – vei primi 20.000 de euro de pe urma poliței obligatorii și restul de 10.000 de pe urma poliției facultative. Deci nu vei primi 50.000 de euro, cum greșit s-ar putea face socoteala.

Pot să-mi supraevaluez casa?

Pe bună dreptate, puteți întreba de ce nu se poate să primești despăgubirile complete de la fiecare asigurare? „Pentru că și în asigurări există principiul din drept care spune că nu poți să ai îmbogățire fără justă cauză. Adică dacă tu îți asiguri casa la 100.000 de euro, dar ea valorează in momentul daunei numai 50.000 nu ai cum să primești 100.000 pe ceva ce valoreaza jumătate. De aceea e bine ca la incheierea asigurarii clientul sa primeasca o consiliere corecta astfel incat suma asigurata aleasa sa fie conform normelor”, explică Florin Sava.

Și atunci de ce ți-au luat banii pe asigurare ca și când casa valora 100.000? „Ți se dă diferența de primă înapoi, dacă se constată asta”, conchide zâmbind Florin Sava.

Singurele asigurări la care acest principiu nu se aplică sunt cele de viață. Acolo se pot suprapune și două asigurări, de exemplu poți încasa bani și de pe urma unei asigurări de călătorie și din asigurarea de viață, dacă se întâmplă să le ai pe ambele când te accidentezi și ajungi în spital în străinătate.

Ce riscuri nu vrea nimeni să asigure

Se întâmplă să nu te poți asigura exact atunci când, vorba aia, îți arde buza. De exemplu pentru cutremur, dacă stai într-un bloc cu bulină, neconsolidat. Sau împotriva inundațiilor, dacă ți-ai făcut casa în albia unui râu.

„Nimeni nu ia un risc iminent. E legitim. Dacă ar lua astfel de riscuri, ceilalți clienți nu ar mai putea fi despăgubiți. Pentru că, ce înseamnă asigurarea? În istorie, când se întâmpla să ardă casa cuiva, sătenii puneau mână de la mână și construiau casa din nou. În timp au pus bani împreună și așa s-au născut asigurările. Principiul e să iei puțini bani de la mulți și să plătești mult la puțini. Ca să faci asta trebuie să ai o disciplină financiară bună și să selectezi doar riscurile asigurabile, adica cu caracter incert”, spune Sava.

Ce avem de învățat, ca asigurați, din falimentul City Insurance?

„Că nu intotdeauna asigurarea cea mai ieftină este optiunea cea mai bună”, răspunde Mirela Hagiu.

Totuși, oamenii nu sunt de condamnat pentru că aleg ce e mai ieftin, mai ales în condițiile în care avem o rată atât de mică de conformare la asigurare. Până la urmă bine că aveau o asigurare...

Câtă vreme autoritățile plătite să supravegheze această piață nu par să-și fi făcut treaba, oamenii a fost lăsați și în acest domeniu să se descurce singuri.

„Având în vedere că piața asigurărilor e o piață cu produse dificil de înțeles, poate mai dificile decât produsele bancare, cred că omul trebuie să-și găsească un consultant in care sa aibă încredere și să-i urmeze sfaturile”, sugerează Sava.

Dar ce te faci că până la urmă polițele City au fost vândute și de brokeri, nu s-au vândut singure, deci chiar și așa, apelând la specialiști, jumătate dintre oamenii care și-au asigurat mașinile în România au cumpărat polițe de la City.

„Așa este, pentru că în cele din urmă, orice i-ai recomanda clientului, dacă el vede și vrea ceva mai ieftin, asta va cumpăra. Deci, cel puțin la asigurările obligatorii și standardizate, prețul reprezintă mare parte din decizia de cumpărare. Însă oamenii ar trebui să știe că deși polița RCA o faci pentru ceilalți din trafic, ea acoperă de exemplu și vătămările corporale suferite de pasagerii din mașina ta. Care pot fi membri ai familiei”, spune Sava.

Cum procedezi în caz de daună

Depinde de daună. Dacă e vorba de o inundație la sau de la vecinul, cel mai simplu e fie să suni direct la firma de asigurări – de regulă au câte un număr special pentru daune – fie la brokerul cu care ai lucrat.

În caz de calamitate, dacă ai norocul să nu fii în casa asigurată care se dărâmă, lucrurile sunt un pic mai complicate. Pe de-o parte pentru că nu vei avea actele cu tine. Dar asta se pare că se poate rezolva, acele acte ar trebui să mai existe în două locuri: la broker și la firma de asigurări. Poate nu îi afectează calamitatea pe toți.

În cazul polițelor PAD procedura de obținere a despăgubirilor e ceva mai birocratică: în caz de calamitate trebuie să anunți primăria din localitate (!) sau să ceri de la Institutul de Fizica Pământului o dovadă că a avut loc un cutremur și ce intensitate a avut. Mai multe informații despre cum se face un dosar de daună se găsesc aici.

Ce riști dacă nu te asiguri

Teoretic, conform legii, riști amenzi de la 100 la 500 de lei. Cum nicio primărie n-a dat amenzi pentru lipsă asigurare obligatorie, rămân riscurile alea potențiale, după care pune fiecare câte un „Doamne ferește!” și-și vede mai departe de viață.