Ce obligații fiscale avem pentru câștiguri extrasalariale în 2023

Care sunt veniturile neîncadrate ca salarii; Când trebuie depusă declarația de impozit pe venit; La ce plafoane se plătesc asigurări de sănătate și pensie; Exemple de calcul care demonstrează că bogații sunt taxați mai puțin ca săracii

Articole - AdSense

Cine nu se mulțumește cu salariul obținut dintr-un contract de muncă obișnuit și se apucă de activități independente, comerț, prestări servicii, închirieri sau, mai rău, are chiar venituri din dobânzi și dividende din investiții, Doamne ferește!, e pasibil de impozite și contribuții la asigurări sociale și de sănătate în plus față de cele plătite deja pentru salariu.

E normal, vor zice unii, cine câștigă mai mult trebuie să fie solidar cu cei care câștigă mai puțin, adică să dea la stat o parte mai mare din câștigurile lor, pentru ca statul, în mărinimia lui, să aibă de unde suține construcția socială pe care se întemeiază națiunea.

Am încheiat glumele, acum vorbim serios.

Care sunt veniturile din activități independente

Așadar, cine sunt acești eroi ai zilei care câștigă bani fără să fie salariați? Sunt trei mari categorii de venit din activități independente:

- Veniturile obținute din activități de producție, comerț, prestări de servicii. Pentru așa ceva trebuie să te autorizezi fie ca Persoană Fizică Autorizată (PFA), ca Întreprindere Individuală (ÎI) sau Întreprindere Familială (ÎF). Autorizarea se face de către ONRC – uite aici cum se face ca să devii PFA.

- Veniturile din profesii liberale. Aici intră notarii, avocații, medicii, arhitecții, consultanții fiscali, diverși experți, adică persoane care obțin venituri din exercitarea unei profesii reglementate de o lege specială.

- Veniturile din drepturi de proprietate intelectuală. Aici avem scriitori, ziariști, artiști, inventatori și orice alte persoane care creează opere și își imaginează că pot trăi de pe urma lor.

Apoi vin veniturile din alte surse:

- Veniturile din dobânzi la depozite bancare, dividende, investiții pe piața de capital. Aici intră doar norocoșii.

- Veniturile din chirii, arende, activități agricole. Aici sunt alți norocoși, care au investit banii în proprietăți sau au avut mătuși bogate etc și acum exploatează aceste proprietăți.

- Alte venituri ar mai fi tot felul de indemnizații, tichete cadou, premii sau bacșișul, pentru cine are meserii care se pretează la așa ceva, deși bacșișul a fost recent reglementat și ar trebui trecut pe nota de plată, deci impozitat la sursă.

Cine și cum depune Declarația unică (formularul 212)

Toate persoanele care obțin venituri din activitățile independente enumerate mai sus, pentru care venitul net se stabilește în sistem real, pe baza datelor din contabilitate, au obligația să depună Declarația unică privind impozitul pe venit până la data de 25 mai 2023 pentru veniturile realizate în anul precedent (anul 2022).

Excepție fac persoanele care au venituri din drepturi de proprietate intelectuală pentru care impozitul se reține la sursă.

Noutatea anului 2023 este că pe lângă impozitul aferent, în Declarația unică se vor trece și cotele aferente de contribuții la sănătate și pensie, stabilite prin OG 16/2022. Mai exact pe lângă 10% impozit, pentru veniturile din 2023 se vor plăti și CASS și CAS, dacă veniturile anuale depășesc 6 salarii minime brute pe economie (CASS) și respectiv 12 salarii minime brute pe economie (CAS). Explicații și exemple de calcul mai jos. Așadar, asta se aplică începând cu veniturile din 2023, deci se vor plăti abia în 2024.

Amenda pentru nedepunerea în termen a declarației este între 50 și 500 de lei. O nimica toată.

Declarația 212 poate fi descărcată de pe site-ul ANAF (aici), este un PDF inteligent care oferă asistență la completare și calcul.

Ce se schimbă din 2023: impozite noi, CASS, CAS pentru venituri mai mici

Ca de obicei, modificările aduse Codului fiscal înseamnă că fericiții posesori ai veniturilor suplimentare vor plăti mai mult, nu mai puțin, că doar scăderea fiscalității se întâmplă doar în declarațiile din campania electorală. În viața reală, cuprinsă între parantezele electorale, se întâmplă următoarele, conform deja cunoscutei OG 16/2022:

- Sistemul real, obligatoriu pentru venituri impuse pe bază de norme de venit în valoare de peste 25.000 de euro - Contribuabilii pentru care venitul net se determină pe bază de norme de venit și care au câștigat mai mult de 25.000 de euro (echivalent în lei) în anul fiscal anterior sunt obligați să treacă din anul următor la impozitare în sistem real, adică să aibă și un contabil. (până acum plafonul pentru sistemul real era de patru ori mai mare, adică 100.000 de euro anual) - art. 69 alin. (9) din Codul fiscal, cu aplicabilitate începând cu veniturile anului 2022.

- Dispare cota forfetară de 40% - În cazul veniturilor din chirii (altele decât veniturile din arendă și din închirierea în scop turistic a camerelor situate în locuințe proprietate personală), venitul brut reprezintă venit impozabil, adică nu se mai scade cota forfetară de 40% înainte de aplicarea impozitului de 10% - art. 84 alin. 3 din Codul fiscal, cu aplicabilitate începând cu veniturile aferente anului 2023.

- Crește impozitul pe dividende - De la 5% la 8%. Măsura se aplică veniturilor din dividende distribuite după data de 1 ianuarie 2023 - art. 97 alin. 7 din Codul fiscal.

- Crește impozitarea veniturilor din jocuri de noroc – De la 1%-25% cât era până acum, la 3%-40%, precum și tranșele de venit brut asupra cărora se aplică aceste cote, scad de la 66.750 lei, la 10.000 lei, respectiv de la 445.000 lei, la 66.750 lei. Măsura se aplică veniturilor plătite începând cu 1 august 2022 - art. 110 alin. 2 și 22 din Codul fiscal.

- Impozitul pe venituri din vânzarea proprietăților imobiliare – Impozitul datorat pentru venituri din vânzarea construcțiilor, terenurilor de orice fel, se calculează la valoarea tranzacției prin aplicarea următoarelor cote:

- 3% pentru imobile/terenuri deținute o perioadă de până la 3 ani inclusiv;

- 1% pentru imobilele deținute o perioadă mai mare de 3 ani;

Până acum impozitul era de 3% și se aplica după scăderea valorii neimpozabile de 450.000 lei - art. 111 alin. 1 din Codul fiscal - aplicabilitate de la 01.01.2023.

- Înregistrarea contractelor de chirie la ANAF – Persoanele care obțin venituri din chirii, altele decât din arendă sau închirierea în scop turistic a camerelor situate în locuințe proprietate personală, trebuie să înregistreze contractele la ANAF în termen de cel mult 30 de zile de la încheierea/producerea modificării acestuia - art. 120 alin. 61 din Codul fiscal, se aplică pentru contractele încheiate începând cu data de 01.01.2023. Contractele aflate în derulare la data de 1 ianuarie 2023, se înregistrează în cel mult 90 de zile - art. 133 alin. 23 din Codul fiscal, cu aplicabilitate de la 01.01.2023.

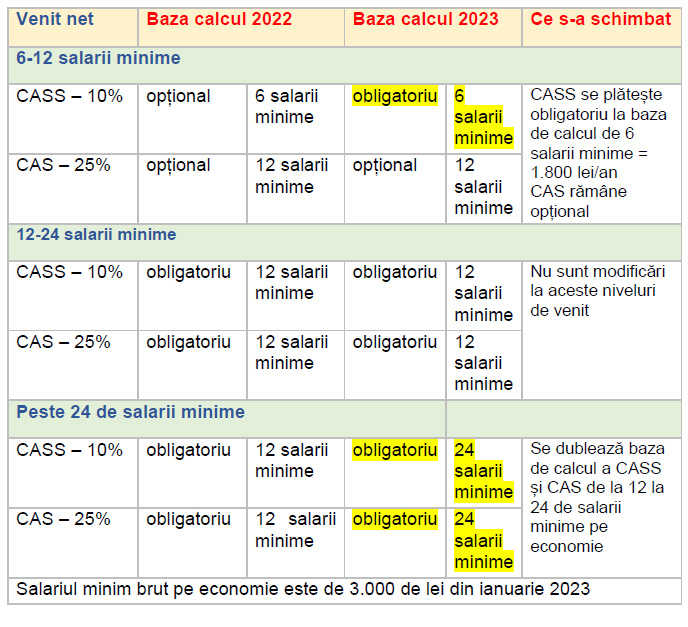

- CAS pentru venituri de peste 12 salarii minime brute – S-a modificat baza anuală de calcul al CAS (contribuția pentru pensie) în cazul persoanelor care realizează venituri din activități independente și/sau venituri din drepturi de proprietate intelectuală, din una sau mai multe surse și/sau categorii de venituri, a căror valoare cumulată este cel puțin egală cu 12 salarii minime, adică 36.000 de lei de la 1 ianuarie 2023.

Baza anuală de calcul al contribuției de asigurări sociale în cazul veniturilor din activități independente și/sau din drepturi de proprietate intelectuală o reprezintă venitul ales de contribuabil, care nu poate fi mai mic decât:

- a) nivelul de 12 salarii minime brute pe țară, în cazul veniturilor realizate cuprinse între 12 și 24 salarii minime brute pe țară;

- b) nivelul de 24 salarii minime brute pe țară, în cazul veniturilor realizate de peste 24 salarii minime brute pe țară - art. 148 alin. 1 - 4 din Codul fiscal, cu aplicabilitate începând cu veniturile aferente anului 2023

- CASS pentru venituri de peste 6 salarii minime brute - A fost modificat plafonul de la care se datorează CASS și baza anuală de calcul al CASS în cazul persoanelor care realizează venituri din activități independente, din drepturi de proprietate intelectuală, din chirii, activități agricole, investiții și din alte surse, din una sau mai multe surse și/sau categorii de venituri, a căror valoare anuală cumulată este cel puțin egală cu 6 salarii minime brute pe țară, adică 18.000 de lei de la 1 ianuarie 2023. (Anterior plafonul de la care se datora CASS era de 12 salarii minime brute pe tară). Astfel, baza anuală de calcul al CASS o reprezintă:

- a) nivelul a 6 salarii minime brute pe țară, în cazul veniturilor cuprinse între 6 și 12 salarii minime brute pe țară;

- b) nivelul de 12 salarii minime brute pe țară, în cazul veniturilor cuprinse între 12 și 24 salarii minime brute pe țară;

- c) nivelul de 24 salarii minime brute pe țară, în cazul veniturilor de peste 24 salarii minime brute pe țară - art. 170 din Codul fiscal, cu aplicabilitate începând cu veniturile aferente anului 2023.

Tabel comparativ calcul CASS și CAS pentru venituri din 2022 și 2023

Exemple de calcul

Exemplul 1 de calcul pentru un venit lunar de 5.000 lei brut, din ALTE SURSE* obținute în anul 2023

- Venit anual brut – 5.000x12 luni = 60.000 lei

- Impozit - 10% = 6.000 lei

- Venit net – 60.000-6.000 = 54.000 de lei (suma se situează în plafonul cuprins între 12 și 24 de salarii minime brute, deci trebuie plătite CASS la nivelul a 12 salarii minime brute. La veniturile din alte surse nu se datorează CAS)

- CASS – 10% din plafonul de 12 salarii minime – adică 3.600 lei ((=12x3000=36.000)x10%)

- VENIT NET RĂMAS DUPĂ PLATA TAXELOR = 60.000 – 6.000 – 3.600 = 50.400 lei (4.200 lei/lună)

Exemplul 2 de calcul pentru un venit lunar de 7.000 lei brut, din ALTE SURSE* obținute în anul 2023

- Venit anual brut – 7.000x12 luni = 84.000 lei

- Impozit - 10% = 8.400 lei

- Venit net – 84.000-8.400 = 75.600 de lei (suma se situează peste plafonul de 24 de salarii minime brute (i.e. 72.000 lei), deci trebuie plătite CASS la nivelul a 24 salarii minime brute. La veniturile din alte surse nu se datorează CAS)

- CASS – 10% din plafonul de 24 salarii minime – adică 7.200 lei ((=24x3000=72.000)x10%)

- REȚINERILE privind IMPOZITUL PE VENIT și CASS se fac de către plătitorul de venit (adică se rețin la sursă).

- VENIT NET RĂMAS DUPĂ PLATA TAXELOR = 84.000 – 8.400 – 7.200 = 68.400 lei (5.700 lei/lună)

(*alte surse de venit enumerate la punctele 4,5 și 6 la începutul articolului)

Exemplul 3 de calcul pentru venituri din ACTIVITĂȚI INDEPENDENTE* obținute în anul 2023

- VENIT ANUAL BRUT, 240.000 lei

- CHELTUIELI DEDUCTIBILE, 8.400 lei (i.e. cheltuieli cu chirii, utilități, telefon, birotică, chiria sediului)

- VENIT NET ANUAL (1-2)= 231.600 lei

- CAS = 25%x 24x3000 = 18.000 lei (CAS este cheltuială deductibilă; avocații plătesc CAS la casa lor de pensii)

- BAZA DE CALCUL IMPOZIT PE VENIT = 231.600 – 18.000) = 213.600 lei

- IMPOZIT PE VENIT 10% = 213.600 x 10% = 21.360 lei

- CASS, 10% = (24x3000)x 10% = 7.200 lei

- TOTAL DATORII LA BUGET = 4+6+7 = 18.000+21.360+7.200 = 46.560 lei

- VENIT RĂMAS DUPĂ PLATA TAXELOR = 231.600 – 46.560 = 185.040 lei.

Exemplul 4 de calcul pentru venituri din ACTIVITĂȚI INDEPENDENTE* obținute în anul 2023

- VENIT ANUAL BRUT 2.400.000 lei;

- CHELTUIELI DEDUCTIBILE 84.000 lei

- VENIT NET ANUAL (1-2) = 2.316.000 lei

- CAS – 25%x24x3000 = 18.000 lei (CAS se plătește la maximum 24 de salarii minime pe economie, indiferent cât câștigi)

- BAZA DE CALCUL IMPOZIT PE VENIT = 2.361.000 – 18.000 lei = 2.298.000 lei

- IMPOZIT PE VENIT 10% - 2.298.000x10% = 229.800 lei

- CASS 10% = (24X3.000)x10% = 7.200 lei

- TOTAL DATORII LA BUGETUL DE STAT (4+6+7)= 255.000 lei

- VENIT RĂMAS DUPĂ PLATA TAXELOR = 2.316.000 – 255.000 = 2.061.000 lei.

Exemplul 5 de calcul pentru venituri din ACTIVITĂȚI INDEPENDENTE* obținute în anul 2023

- VENIT ANUAL BRUT 48.000 lei;

- CHELTUIELI DEDUCTIBILE 1.680 lei

- VENIT NET ANUAL (1-2) = 46.320 lei

- CAS – 25%x12x3.000 = 9.000 lei

- BAZA DE CALCUL IMPOZIT PE VENIT = 46.320 – 9.000 = 37.320 lei

- IMPOZIT PE VENIT 10% - 37.320x10% = 3.732 lei

- CASS 10% = (12x3.000)x10% = 3.600 lei.

- TOTAL DATORII LA BUGETUL DE STAT = 16.332 lei

- VENIT RĂMAS DUPĂ PLATA TAXELOR = 46.320 – 16.332 = 29.988 lei.

(*activitățile independente sunt cele enumerate la punctele 1,2,3 la începutul articolului)

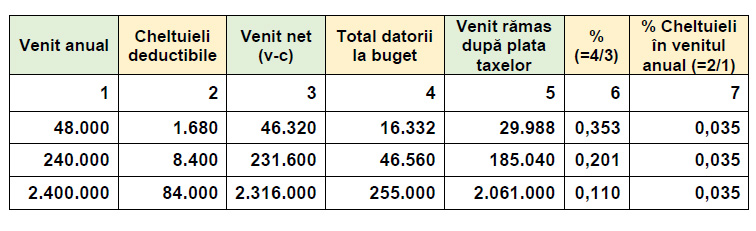

Din analiza exemplelor 3,4 și 5 constatăm cât adevăr este în ceea ce spunea Ion Creangă „Dar și sărac așa ca în anul acesta, ca în anul trecut și ca de când sunt niciodată n-am fost!” dar și în vorba românească „Banul la ban trage și …” a se vedea tabelul de mai jos:

Din tabelul de mai sus se constată că la o cotă de cheltuieli egală de 3,5% pentru fiecare venit, cu cât crește venitul anual taxele datorate statului scad. În acest sens se constată că procentul taxelor plătite raportate la veniturile rămase după impozitare, e din ce în ce mai mic pentru cei cu venituri mai mari - 35,3%, 20,1% și 11,0%, altfel spus, cu cât veniturile sunt mai mari, taxele datorate la stat sunt mai mici.

Sau și mai evident:

1. comparând venitul anual de 48.000 lei cu venitul anual de 2.400.000 lei se constată că la un venit de 50 de ori mai mare (2.400.000 lei/48.000 lei = 50) se plătesc taxe raportate la venit de 3,21(= 35,3/11,0) ori mai mari de către cel cu venituri de 50 de ori mai mici;

2. comparând venitul anual de 240.000 lei cu venitul anual de 2.400.000 lei se constată că la un venit de 10 de ori mai mare (2.400.000 lei/240.000 lei = 10) se plătesc taxe raportate la venit de 1,83 (=20,1/11,0) ori mai mari de către cel cu venituri de 10 ori mai mici.

Concluzia: mai bine bogat și puțin impozitat, decât sărac și împovărat de taxe.

Plata impozitului și a contribuțiilor sociale datorate se face la aceeași dată cu depunerea declarației unice, adică cel târziu 25 mai a anului în curs pentru venitul obținut în anul precedent.

Achitarea sumelor se poate face:

- online prin www.ghișeul.ro;

- la unitățile de trezorerie teritoriale, numerar sau cu cardul;

- prin mandat postal;

- prin Internet banking în conturile aferente plății pe care trebuie să o faceți. Găsiți toate aceste conturi pe site-ul ANAF.

ATENȚIE: ANAF nu mai trimite înștiințări privind plata impozitului pe venit și a contribuțiilor datorate, ci apelează la conștiința fiecăruia să-și declare veniturile și să plătească impozitele la timp. Cine nu are conștiință… va trebui să trăiască rușinea popririi pe cont, când și dacă va fi prins cu conștiința mică, vorba aia.

ATENȚIE FOARTE MARE: Nedeclararea veniturilor constituie infracțiune, zice Legea 241/2005 art. 9. Din Ghidul de bune practici în domeniul combaterii infracţiunilor de evaziune fiscală, al Consiliului Superior al Magistraturii (CSM), aflăm și o clasificare a fraudelor fiscale, grupate pe categorii de obligaţii fiscale:

- Impozit pe profit;

- TVA;

- Accize;

- Impozit pe venit - necuprinderea în baza de impozitare, a tuturor veniturilor realizate, în special a celor pentru care impunerea se face pe baza declaraţiei subiectului impozabil (de exemplu, venituri din chirii, venituri din activităţi independente);

- Taxe locale (evidenţierea în contabilitate a unor clădiri la valori inferioare celor reale;

- nedeclararea veniturilor realizate de persoanele fizice din diverse activităţi (comercializarea autoturismelor achiziționate de persoane fizice din comunitate - mai multe decât acelea folosite în scop personal; comercializarea de produse prin consignaţii sau electronic - mai multe decât acelea folosite în scop personal; meditaţii; venituri din închirieri etc);

Cum se popresc conturile și alte neplăceri

Înainte de 25 mai e bine să mai știți că:

- Declarația unică reprezintă titlu de creanță pe care ANAF îl poate executa în caz de neplată a impozitului pe venit și contribuțiilor sociale (CAS și CASS) declarate prin aceasta. Adică nu e nevoie să vă mai dea în judecată, pun direct poprire pe conturi, cu o notificare prealabilă

- ANAF poate să execute silit conturile persoanelor fizice, executarea conturilor se face la nivelul de 1/3 din venitul realizat și care eventual se poate găsi în contul personal (pe CNP) al persoanei. Spre exemplu dacă o persoană fizică are un cont bancar pe PFA cu CIF și un cont bancar pe CNP, pe nume personal, organul fiscal va executa numai contul pe CNP deoarece veniturile persoanei fizice se impun la persoana fizică și nu la activitatea independent.

- Cei care obțin venituri din activități independente trebuie să fie atenți la depășirea plafonului de TVA care la acest moment este de 300.000 lei. (88.500 euro la cursul euro de la data aderării).

- Cei care fac tranzacții imobiliare trebuie să țină cont că dacă fac mai mult de o tranzacție într-un an devin persoane impozabile în scop de TVA și odată cu depășirea plafonului - care se formeză din vânzări supuse TVA (de exemplu terenuri construibile) plus acelea scutite de TVA (de exemplu clădiri vechi sau terenuri neconstruibile - calificarea unui teren construibil/neconstruibil este data de certificatul de urbanism) - devin plătitori de TVA. Inclusiv avansurile încasate din vânzarea imobilelor se adună la plafonul de TVA.

Pentru realizarea acestui articol am folosit informații furnizate de ANAF – AJFP Galați, de consultantul fiscal Alexandru Șuteu și am testat cu succes formularul inteligent al Declarației unice de pe site-ul ANAF, ceea ce vă dorim și dumneavoastră.